Что такое дефляция?

Википедия дает преимущественно монетарное определение дефляции как повышение покупательной способности денег, приводящее к снижению уровня цен и целому ряду негативных экономических последствий. Предполагается, что это кратковременное нехарактерное явление в рамках денежно-кредитного регулирования, когда слишком «разогретую» экономику пытаются искусственно «охладить» и несколько в этом переусердствуют.

Из определения опять-таки следует нехарактерность и нежеланность дефляции, прямая её взаимосвязь с кризисами и недостатком ликвидности. Единственное исключение – возможное снижение общего уровня цен в результате удешевления импортируемых товаров, что, однако, является скорее теоретически допускаемым, нежели реально где-то наблюдавшимся явлением.

Источник [3]

Источник [4]

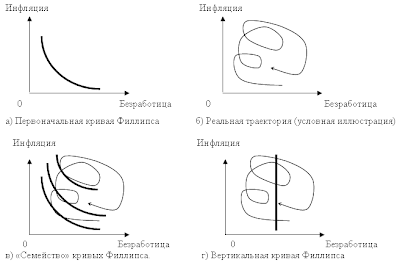

Таким образом, в долгосрочном плане занятость от инфляции практически не зависит.

Тем не менее, это означает, что уровень инфляции не имеет значения, важен только сам факт её наличия. Дефляционная часть (отрицательная инфляция) учеными просто не рассматривался.

Хотя достаточно обоснованно предположить, что кривая Филипса не уходит в бесконечность при стремлении к нулю инфляции, а спокойно пересекает ось абсцисс при вполне «вменяемом» значении безработицы, и только в дефляционной четверти начинает зашкаливать, свидетельствуя о негативных кризисных явлениях в экономике, одним из которых является безработица. Причем такое поведение логично ожидать и в неоклассической модели и в модели Лукаса.

Подчеркнем: искусственное. А инфляция, следовательно, естественное состояние рыночной экономики.

Т.е. это либо инструмент регулирования избыточной денежной массы, либо настоящий экономический кризис, спад, депрессия.

Казалось бы, что общее снижение уровня цен в экономике должно быть фактором положительным. Однако это не совсем так. Существует понятие «Deflationary Spiral», которое можно перевести как «Спираль дефляции». Суть его заключается в следующем: возможна ситуация, когда снижение общего уровня цен приведет к повсеместному снижению прибыли компаний, что повлечет за собой сокращение издержек и экономию, в том числе на сотрудниках. Последние, в свою очередь, будет меньше тратить, поскольку возможности потребления снизятся. Это приведет к очередному снижению цен и прибыли компаний. Все это в конечном итоге способно вызвать массовые банкротства и рост безработицы. «Великая Депрессия», которая началась в 1929 году в США, экономисты ассоциируют с дефляцией. Т.е. дефляция и депрессия почти синонимы.

С другой стороны, кредитные деньги нужно отдавать, да к тому же, отдавать с процентами. То есть, в ситуации, когда кредитование происходит не нарастающими темпами, а стабильно, кредитование может способствовать сокращению денежной массы. Представьте: банк выдал заемщикам кредитов, допустим, на 10 миллионов, а за тот же промежуток времени заемщики, получившие кредиты ранее, вернули банку 11 миллионов (взятые у банка деньги плюс проценты). Вопрос, по-видимому, риторический, так как из рассуждений очевидно, что дефляция – страшное зло в себе, а то, что рыночная экономика функционирует в режиме принципиальной невозможности снижения объемов кредитования Дмитрий полагает естественным и неизбежным порядком вещей. Се ля ви!

Поэтому прежде всего: когда люди ждут падения цен, они менее склонны тратить деньги, и, в частности, менее склонны брать взаймы. В конце концов, когда цены падают, простое хранение денег под матрасом становится инвестицией с положительной реальной доходностью - японские банковские депозиты - это действительно хорошее предложение по сравнению с депозитами в Америке - и любому, кто задумывается о том, чтобы взять в долг, даже для выгодных инвестиций, необходимо учитывать тот факт, что кредит придётся погашать в долларах, которые стоят дороже, чем доллары, которые вы занимали. Если дела в экономике идут хорошо, то всё это может компенсироваться простым поддержанием низких процентных ставок; но если дела не очень хороши, то даже нулевая ставка может быть недостаточно низкой для достижения полной занятости. Второй эффект: даже не принимая во внимание ожидания будущей дефляции, снижение цен ухудшает положение должников, увеличивая реальное бремя их долгов. Вы можете подумать, что это ситуация без победивших и проигравших, поскольку кредиторы получают соответствующую прибыль. Но, как давно отметил Ирвинг Фишер, должники, скорее всего, будут вынуждены сократить свои расходы, когда их долговое бремя вырастет, а кредиторы вряд ли увеличат свои расходы на такую же сумму. Поэтому дефляция оказывает угнетающее действие на расходы, повышая долговое бремя - что, как также указывает Фишер, может привести к другому виду порочного круга - когда снижение расходов из-за роста реального долга ведёт к дальнейшей дефляции. Внимательные читатели уже заметили, что ни одна из этих причин не начинает резко действовать, когда темпы инфляции находятся в диапазоне от +0,1% до -0,1%. Даже при низких, но положительных темпах инфляции нулевая нижняя граница может быть ограничивающей; инфляция, которая оказывается ниже, чем ожидали заёмщики, накладывает на них большее долговое бремя, чем они рассчитывали, даже если инфляция положительная; и поскольку относительная заработная плата постоянно меняется, некоторые номинальные заработные платы будут вынуждены упасть, даже если общий уровень инфляции немного выше нуля. Поэтому аргумент, что дефляция - это плохо, является также аргументом, что некоторые экономические проблемы становятся ещё хуже, когда инфляция падает, и что слишком низкий уровень инфляции может фактически быть экономически опасным. Вот почему тот факт, что темпы инфляции, будучи положительными, находятся ниже целевого значения ФРС - это плохая новость; и вот почему порядочные люди вроде Оливье Бланшара полагают, что более высокие целевые значения, например, 4%-ная инфляция, может быть хорошей идеей. Т.е. по авторитетному мнению источника даже сравнительно резкое снижение темпов инфляции носит негативный и дестабилизирующий рыночную экономику дефляционный эффект.

Короткое и емкое определение подчеркивающее, что в рамках нормальной современной управляемой рыночной экономики дефляция есть либо инструмент (педаль тормоза) либо результат некомпетентности пилота.

Л. А Самуэльсон

Т.е. по мнению классика если инфляция это игра win-win, когда даже потерявшие в итоге выигрывают или остаются при своих, то дефляция однозначно lose-lose, когда теряют все.

Т.е. Ведута связывает дефляцию с ограничением инвестиционных возможностей экономики, результатом чего является безработица, сокращение зарплат и темпов экономического роста. При этом явление это относится к периоду золотого стандарта и малохарактерно для современности.

«Страшнее дефляции для современной экономики зверя нет. Если в какой-то момент инфляция приостановится, то исчезает смысл вкладывать деньги в экономику. Вложение денег - это ведь риск. Заработать можно мало. Или вовсе ничего. А потерять можно все. В то же время при дефляции деньги дорожают сами по себе, без всякого риска. Совершенно логично желание инвестора вывести свои деньги из всяких рискованных и, что куда важнее, - дешевеющих(!) в моменты дефляции активов и придержать до лучших времен. Тем более если они и так «дорожают сами». Но поскольку инвестор вынул деньги из экономики, - их там стало меньше. Если их стало меньше, то цена денег возросла в связи с еще большей их нехваткой. Это побуждает другого «инвестора» повторить действия первого. Процесс развивается лавинообразно, но в противоположном направлении. Вкладчики бегут вынимать деньги из банков, так как активы, заложенные в банках (например, заводы или их акции), в отсутствии денег валятся просто на глазах. Никто не купит продукцию заводов. Они потенциальные банкроты. Никто не покупает акции, - нет денег, да и незачем. Значит, они не растут в цене. Кому тогда они нужны? Значит, банкротом будет и банк, который имеет подобные залоговые активы. Все бегут вынимать деньги. А реальных денег почти – НЕТ. В Банках одни долги и обязательства, а не деньги. (Деньги забегают в банк только на короткий миг, чтобы тут же убежать по какому-то следующему наступившему обязательству.) И вы получаете очередной "черный вторник" великой депрессии.» Страшнее зверя нет!

Мнение противоречивое, поэтому позволю себе его резюмировать. По-видимому. А.Вассерман полагает оптимальным некий небольшой полезный уровень инфляции.

Почему дефляция хуже инфляции,

Максим Блант, экономический обозреватель NEWSru.com

[15] Казалось бы, стоит только порадоваться: производители продукции, более сложной, чем нефть или алюминиевые слитки, смогут вздохнуть посвободней - их издержки упадут, прибыли вырастут. Однако дела обстоят ровно наоборот: сырье падает из-за того, что спрос на конечную продукцию стремительно съеживается. Американские потребители начали сокращать потребление. И бороться с этим практически невозможно. Уровень задолженности домохозяйств и без того достаточно высок, а банки, столкнувшись с кризисом ликвидности, начали ужесточать условия выдачи новых кредитов. Кроме того, население США довольно много инвестирует на фондовом рынке и падение котировок заставляет многих фиксировать убытки, чтобы выплатить кредиты банков, которые стало слишком сложно рефинансировать. Еще одно апокалиптическое описание дефляционной спирали, грозящей экономике.

Как видим, эксперты единодушны: дефляция есть страшное зло, явление, несовместимое с нормальным функционированием рыночной экономики. Но что скажут по этому поводу учебники по экономике?

Так как с определением дефляции, причинами и следствиями её возникновения, все понятно и однозначно (редкое единодушие экономистов), то поэтому рассмотрим, как понимают в макроэкономических моделях причины экономического роста. Насколько экономический рост совместим с дефляцией.

Учебник по макроэкономике Е.А. Туманова и Н.Л. Шагас. [16]

Экономический рост — актуальнейшая тема экономической теории и практики. Принято считать, что одна из важнейших задач макроэкономики — понять причины краткосрочных колебаний выпуска вокруг тренда, т. е. экономических циклов.

Поэтому не менее важная задача — объяснить причины роста реального выпуска в долгосрочном периоде, проанализировать различные сценарии этого роста, выявить показатели, влияющие на рост. Решение этой задачи помогает выявить причины межстрановых различий в уровне жизни и наметить пути их ликвидации.

Модель Солоу исследует влияние на экономический рост сбережений, роста населения и технологического прогресса.

В отсутствии технологического прогресса (т. е. при неизменной эффективности труда) для экономики с растущим населением в устойчивом состоянии уровень капиталовооруженности остается постоянным, производительность труда не меняется, общий выпуск и общий запас капитала растут с темпом, равным темпу роста населения. Если же отсутствуют и рост населения, и технологический прогресс, то в устойчивом состоянии при постоянном уровне капиталовооруженности производительность труда, общий выпуск и общий запас капитала остаются неизменными.

Таким образом, причинами, определяющими рост общего выпуска и общего запаса капитала в устойчивом состоянии, являются увеличение численности населения и технологический прогресс, а устойчивый рост производительности труда и капиталовооруженности достигается только при наличии технологического прогресса. [16]

Таким образом, модель совершенно игнорирует ситуацию, когда одни и те же люди, на одном и том же оборудовании, работают по 12-18 часов в сутки, как это было в XIX веке, по 8 часов, как это принято сейчас, или вообще наполовину безработные. Экономический рост в модели Солоу определяется предельно просто – новыми изобретениями и демографией.

Но может эти недостатки устранены в более продвинутых моделях?

Модель Солоу обычно критикуется за экзогенность задания ряда ключевых параметров экономического роста. Основными из них являются норма сбережений и темп роста технологического прогресса, который в модели Солоу задается через темп роста эффективности единицы труда. При таком задании научно-технический прогресс остается необъясненным, как говорят некоторые экономисты, «падает с неба». Неполнота модели Солоу привела к созданию целого класса моделей экономического роста, в которых факторы роста выводятся на основе их решения, т. е. определяются эндогенно. Этот класс получил название «модели эндогенного роста». Сомнения в адекватности модели Солоу возникли при верификации ее выводов. [16]

Действительно трудно «верифицировать» эти очевидно неадекватные выводы. При чем здесь научно технический прогресс и капиталовооруженность, если рост в краткосрочном периоде определяется исключительно интенсивностью труда? И именно эта интенсивность и её мотивация по идее должны быть предметом модели.

Модель, на основе которой делается попытка объяснить экономический рост, не привлекая предпосылку об экзогенно задаваемых темпах роста технологического прогресса, была предложена Р. Лукасом.

Таким образом, в рассматриваемой модели постоянный экономический рост возможен без технологического прогресса. Причем, в отличие от модели Солоу, увеличение нормы сбережений приводит к тому, что темпы роста увеличиваются не временно, а постоянно. Снижение нормы амортизации также приводит к устойчивому повышению темпов экономического роста. [16]

Т.е. в основу экономического роста в модели Лукаса положены сбережения и амортизация. Первые нужно увеличивать, вторые – уменьшать.

То, что сбережения и инвестиции могут быть не продуктивными, а чисто потребительскими, игнорируется. Как и то, что физическое выбытие капитала вообще трудно назвать фактором, влияющим на рост, наоборот, ускоренная амортизация и выбытие зачастую являются факторами такого роста.

Модель АК предсказывает отсутствие как абсолютной, так и относительной конвергенции. Ее анализ позволяет сделать следующий вывод. Если две страны имеют одинаковые производственные функции, нормы сбережений и нормы амортизации, но отличаются первоначальным уровнем запаса капитала, то капиталовооруженность, производительность труда и потребление на одного работника в этих странах будут расти с одинаковым темпом, т. е. сближение уровней жизни происходить не будет. Этот результат — следствие постоянной предельной производительности капитала. Он ставит под сомнение адекватность модели, так как эмпирические наблюдения показывают наличие условной конвергенции. Это обстоятельство побудило к созданию модификации модели АК, оставляющей в силе постоянный темп экономического роста в долгосрочной перспективе (без использования предпосылки об экзогенном технологическом прогрессе), однако предсказывающей условную конвергенцию. [16]

Иными словами, если за основу роста взяты амортизация и сбережения, то бедные страны никогда не догонят богатые, что очевидно, не так.

В модели АК используется расширение понятия «капитал» за счет включения в него помимо физического еще и человеческого капитала. Одним из альтернативных способов расширения понятия капитала для получения эндогенного роста является интерпретация Ромера, предложившего рассматривать капитал как комбинацию физического капитала и продукта инвестиций в исследования и разработки.

Этот эффект получил название «обучение на опыте» {learning-by-doing). Часть подобного капитала порождает внешние эффекты (экстерналии), так как фирма может узнать, как произвести новый продукт или улучшить технологию производства старого, наблюдая за деятельностью других фирм. Таким образом, выпуск фирмы, помимо обычно включаемых в производственную функцию ресурсов, зависит также от общего уровня знаний (технологии) в экономике. [16]

Т.е. фактором роста есть некое гипотетическое «общее знание».

Однако современные попытки оценки производственной функции с использованием более точных показателей запаса капитала не подтвердили наличие внешних эффектов.

В любом случае модель носит достаточно ограниченный характер. Поскольку понятие «капитал» в ней включает в себя многоразличных типов деятельности, для объяснения устойчивого экономического роста внешние эффекты должны быть очень велики, чтобы обеспечивать постоянную предельную производительность капитала. [16]

В деликатной научной форме высказана та же тривиальная мысль: масло доступности знания позволяет машине легче ехать, но путать его с двигателем – перебор.

Описанные в предыдущих пунктах модели отражали попытки объяснения экономического роста с помощью переопределения понятия «капитал». Однако подобный способ не позволяет ответить на один из главных вопросов — чем объясняется научно-технический прогресс?

Попытки ответа на поставленный вопрос с помощью прямого включения в производственную функцию переменной научно-технического прогресса, т. е. предположения, что производительность может быть увеличена при расходовании части ресурсов на эти цели, наталкивается на ограничение, связанное с постоянством отдачи от масштаба. Дело в том, что при постоянной отдаче от масштаба в экономике с совершенной конкуренцией доход полностью тратится на вознаграждение капитала и труда, поэтому ничего не остается для оплаты такого фактора выпуска, как научно-технический прогресс. В силу того, что при совершенной конкуренции в равновесии экономическая прибыль равна нулю, фирмы не хотят нести издержки, связанные с разработкой новой продукции. Поэтому для эндогенного объяснения научно-технического прогресса Ромер предложил теорию, использующую модель монополистической конкуренции Диксита—Стиглица.

В представленной модели наблюдается тот же эффект, что и в модели Ромера, — темпы роста зависят от размера рабочей силы L, т. е. от размера экономики. Эти выводы не нашли эмпирического подтверждения, анализ межстрановых данных не выявил связи между темпами роста выпуска и численностью населения. Однако приведенная модель больше всего подходит для описания развитых экономик, которые осуществляют значительные инвестиции в R&D. [16]

Таким образом, ни в рамках капиталовооруженности, ни знаниях, ни в особенностях рабочей силы удовлетворительного объяснения феномена экономического роста не нашлось.

Кроме этого, источником ещё рассматриваются модели «ступенек качества» и «заимствования технологий», которые тоже ни эмпирическими данными не подтверждаются, ни здравым смыслом. Какое отношение может иметь особенности взаимодействия между странами к объяснению феномена экономического роста в принципе?

Одним из недостатков модели Солоу является экзогенное задание постоянной во времени нормы сбережений. Этот недостаток преодолевается в модели Рамсея—Касса—Купманса, которую мы будем в дальнейшем для краткости называть моделью Рамсея. В ней траектория потребления и, следовательно, сбережений определяется в ходе решения задачи оптимизации поведения домашних хозяйств и фирм, взаимодействующих друг с другом в условиях совершенной конкуренции.

В модели Рамсея в устойчивом состоянии капиталовооруженность, потребление и выпуск в расчете на единицу эффективного труда остаются постоянными, из чего вытекает, что норма сбережений также остается постоянной. Это означает, что, как и в модели Солоу, единственным источником роста производительности труда и уровня жизни в устойчивом состоянии является научно-технологический прогресс. Однако, в отличие от модели Солоу, норма сбережений при движении к равновесию изменяется. [16]

Замечательный вывод, подтверждающий надуманность всей модели. Представим себе, такое усовершенствование в результате НТП: вместо лаптей, человек научился тачать сапоги. В результате производство за год сократилось с 40 пар лаптей на 0,5 пар сапог на душу населения. Но главная беда не в этом количественном сокращении, хотя 40 лаптей могут стоить и дороже, чем 0,5 сапога. Беда в том, что 40 пар лаптей гарантированно изнашивались за год, а сапоги могут протянуть и 2, а то и целых 3 года.

Как решить задачу: захочет ли крестьянин шить себе каждый год новые сапоги, если ещё в старых походит? Может и захочет, а может и нет, здесь скорее мода и престиж играют свою роль, а так же общий достаток, инфляционные ожидания, привычки, общественные установки, но точно не капиталовооруженность, норма сбережений или НТП.

Т.е. подобное решение кроется в мотивации и потребительских ожиданиях крестьянина, которые собственно и должны быть предметом рассмотрения в модели, а не заданные внешние факторы вроде НТП, доступности знаний или сознательности рабочей силы.

Причем модель потребительского поведения так же задается извне, как и НТП, т.е. с точки зрения крестьянина именно она является тем самым определяющим экзогенным фактором, обеспечивающим и занятость и рост. Но читаем источник дальше.

Модель Рамсея выделяет репрезентативное бесконечно живущее домашнее хозяйство и анализирует динамику его потребительского и сберегательного поведения. Это поведение определяет совокупный потребительский спрос в экономике и объем совокупных сбережений. Однако характер потребительского поведения существенным образом зависит от стадии жизненного цикла индивида. В молодом возрасте он работает и делает сбережения. В старости эти сбережения тратит. Поэтому в каждом временном периоде одновременно живут как минимум два репрезентативных типа экономических агентов — условно их можно идентифицировать как молодое и пожилое поколения, потребительское поведение которых различается. В результате совокупное потребление в каждом периоде представляет собой суммарное потребление соответствующих групп. Этот сложный характер формирования совокупного потребления и, следовательно, совокупных сбережений отражает модель, разработанная Самуэльсоном и Даймондом и получившая название «модель пересекающихся поколений». [16]

Из этих предпосылок сделан просто эпохальный вывод.

Это означает, что экономика является динамически неэффективной, а рыночное равновесие не является оптимальным по Парето. Вывод представляется неожиданным, поскольку устойчивое равновесие — результат оптимального решения экономических агентов.

Возможность неоптимальности по Парето получается из-за того, что в модели принимают решение индивиды, живущие конечный отрезок времени, тогда как время жизни экономики в целом не ограничено. Если индивиды в рыночной экономике хотят потреблять в старости, они должны сберегать в молодости, даже если ставки процента малы. Управляющий орган в централизованной экономике может перераспределять при таких обстоятельствах ресурсы от молодых пожилым. Чтобы не ухудшить при этом положение молодых, он может снова перераспределять ресурсы в их пользу в следующем периоде, когда они станут старыми, и т. д. Если устойчивый уровень капиталовооруженности остается выше уровня Золотого правила, такой способ перераспределения ресурсов оказывается эффективнее накопления. Эмпирические исследования возможности динамической неэффективности в экономике развитых стран показали, что, хотя теоретически это возможно, на практике пока подобное явление нигде не наблюдалось. [16]

Итак, оказалась, что модель описывает динамически неэффективную экономику, но вызвано это исключительно искажениями в потреблении и сбережении различных поколений.

Ответы же на искомые вопросы, «что определяет рост в рыночной/инфляционной экономике» и «совместим ли экономический рост и дефляция» остались в данном источнике не только без ответа, но даже без существенного прояснения ситуации. Резюмируя можно только выделить научно-технический прогресс и демографический рост, но только как очевидные априорные факторы, без четко установленной количественной и качественной взаимосвязи.

Экономический рост может прерываться, когда страна попадает в состояние хозяйственной стагнации и оказывается не способной нейтрализовать влияние дестабилизирующих факторов. В этом случае общество не может реализовать свои цели, и, более того, оно не в состоянии предотвратить снижение уровня благосостояния своих граждан. Поэтому придание экономическому росту устойчивого характера является важнейшей задачей экономической политики.

В связи с этим приобретает актуальность определение принципов устойчивости процессов хозяйственной жизни общества. Следует отметить следующие направления экономического развития, придающие ему устойчивый характер: — повышение эффективности производства, позволяющее своевременно решать возникшие проблемы в условиях изменяющейся внешней среды; — гармонизация интересов субъектов рынка, ведущая к сохранению их рыночных позиций; — гармонизация социальных интересов, предотвращающая социальные конфликты; — движение к общему экономическому равновесию, что представляет собой формирование условий сбалансированного (равновесного) экономического роста, основанного на преодолении сложившихся хозяйственных диспропорций; — согласование экономического роста с 'законами развития биосферы, что создает возможность предотвращения экологических катастроф, грозящих гибелью биосферы и человека.

Если экономика развивается, сохраняя стабильность и своевременно преодолевая возникающие диспропорции, если при этом обеспечивается прирост реального национального дохода, — значит, ей свойствен сбалансированный экономический рост. Сбалансированный (равновесный) рост экономики предполагает развитие как целостной системы. [17]

Экономический рост прерывается, если стагнация, и это очень плохо. Но если в обществе гармония, равновесие и сбалансированность, то экономическому росту ничего не грозит. Особенно если соблюдать «законы биосферы».

Увы, видно ничего умнее до сих пор учеными не придумано.

Сбалансированный, равновесный рост достижим при различных комбинациях ресурсов, при разной эффективности производства. Сбалансированный рост и эффективный рост — не тождественные понятия, хотя они и предполагают друг друга.

Процесс сбалансирования экономики, по существу, является постоянным и бесконечным. Экономика меняется, усложняется, возникают потребности в принципиально новом производстве, в расширении ассортимента и в повышении качества выпускаемой продукции. Поэтому требования к сбалансированности не могут оставаться прежними. Старые идеалы равновесия морально устаревают, а новые еще не успевают устояться. Поэтому естественное состояние народного хозяйства не есть достигнутая абсолютная сбалансированность, а экономическое неравновесие. Преодолевая его, общество движется к равновесию, к сбалансированности как идеалу. [17]

Классический диалектический материализм: развитие и равновесие, единство и борьба противоположностей.

Не та экономика эффективна, которая освободилась от диспропорций (что недостижимо), а та, которая обладает способностью мобилизовать имеющиеся потенции и наиболее быстро выходить из сложившейся несбалансированности. Выход экономики на траекторию сбалансированного роста является гарантом устойчивого и стабильного развития. Однако НТП постоянно приводит к необходимости новых производственных и хозяйственных решений. В результате достигнутая ранее сбалансированность рассматривается уже как диспропорция. Возникает движение общества к новому, более высокому уровню экономического роста.

Экономический рост входит в число основных целей общества. Экономика, находящаяся в состоянии роста, обеспечивает возможность увеличивать благосостояние своих граждан и решать возникающие социально-экономические проблемы. Минимальные требования к экономическому росту предполагают необходимость превышения его темпов над темпами увеличения населения. То есть речь идет о возможности разрешения основного противоречия экономики — между безграничностью общественных потребностей и ограниченностью производственных ресурсов.

Достижение устойчивого экономического роста — это одна из важнейших целей макроэкономического регулирования. Именно от возможностей экономического роста данной страны зависят: уровень ее экономического развития, показатели жизни населения, ее конкурентоспособность и место в мировом сообществе, в конечном итоге, важнейшие перспективы развития страны в будущем.

Казалось бы, чем выше темпы роста, тем лучше, но в данном случае может иметь место дисбаланс между накоплением (направлением средств на инвестиции) и потреблением, когда производство развивается ради производства. Кроме того, бурный рост производства зачастую ведет к загрязнению окружающей среды, к нарушению баланса между человеком и природой и к другим нежелательным последствиям. В результате возникла концепция «нулевых темпов роста» ВВП на душу населения с тем, чтобы избежать всех этих негативных последствий.

Эта концепция была впервые выдвинута в начале 70-х гг. в докладе международной исследовательской организации «Римский клуб», подготовленном группой ученых под руководством известных американских футурологов Денниса и Донеллы Медоузов. Доклад быстро получил известность, поскольку предрекал глобальную катастрофу в связи с исчерпанием экономических ресурсов и загрязнением окружающей среды в течение ближайших ста лет. Предложение о «нулевых темпах роста» оказало большое влияние на умы ученых и политиков и заставило задуматься об оптимальных темпах роста для различных групп стран.

Довольно продуктивной является идея о разработке оптимальных темпов роста применительно к особенностям определенного этапа развития той или иной страны, ее конкретных социально экономических целей и задач и многого другого. Например, для слаборазвитых «догоняющих» стран темпы роста должны быть более высокими (практика свидетельствует, что это 7—10—17% в год), для высокоразвитых стран (постиндустриальных), решающих совершенно другие задачи социального развития, темпы роста в количественном выражении могут быть ниже (2—3%). Важно, чтобы эти темпы роста обеспечивали решение тех социальных и экономических задач, которые стоят перед страной, как в настоящем, так и в будущем, т.е. обеспечивали сбалансированное, пропорциональное развитие накопления и потребления, как для нынешнего, так и для будущих поколений. [17]

Из текста можно подумать, что авторы знают верные способы задания этих целевых темпов роста, но хранят их в секрете, как страшную военную тайну капитализма.

Хотя весь процитированный отрывок – не более, чем благие пожелания.

В теориях экономического роста проблемы макроэкономического равновесия рассматриваются не в статическом, а в динамическом виде и в долговременном периоде. Главным вопросом здесь является следующий: как можно увеличить объем валового внутреннего продукта (или национального дохода) в условиях полной занятости? [17]

Такая постановка вопроса в принципе малоинтересна, поскольку ответ на неё тривиален. В условиях полной занятости можно увеличить объем ВВП путем повышения производительности труда (за счет научно-технического прогресса) либо тупо удлинить продолжительность рабочего дня. Если вернуться к «норме» 19 века, то увеличение её с 8 до 12 часов сразу даст рост ВВП на 50%. А если не ограничиться этим, а вернуться к 16-18 часам, практиковавшихся в 19 веке, то теоретически ВВП можно одномоментно удвоить.

Только проблема заключается именно в том, как эту самую «полную занятость» достичь.

Причем не сокращением рабочего дня, не созданием фиктивных рабочих мест, когда общественно-полезным трудом становится любая домашняя работа, вплоть до личной гигиены, а наполнением его реально общественно полезной работой. По-видимому, эта неблагодарная задача авторов данной группы моделей не интересовала.

А зря, рост производительности труда вызывает большие сомнения в целесообразности и физической возможности обеспечения полной занятости в рыночной экономике.

Существует несколько подходов к анализу экономического роста. В частности, концепция взаимодействия мультипликатора и акселератора раскрывает механизм экономического роста. Однако этим не исчерпывается анализ этой проблемы.

Западные теории экономического роста усиленно ищут ответ на вопрос, какова доля каждого производственного фактора в увеличении выпуска продукции, в росте получаемых доходов. Решение этой проблемы важно для поиска оптимального сочетания факторов производства, обеспечивающего увеличение темпов экономического роста.

В качестве инструмента такого анализа используется производственная функция:

Y=f (K, L, N)

где Y — национальный доход (или ВВП) страны, К — затраты капитала, L — затраты трудовых ресурсов, N — затраты природных (земельных) ресурсов.

Производственная функция исследует воздействие на прирост выпуска продукции двух факторов: труда и капитала. Она была выведена в 20-х гг. XX в. американским экономистом П. Дугласом и математиком Х.Коббом, которые на основе статистических данных производства пшеницы в США пришли к выводу, что 1% прироста затрат труда расширяет выпуск в 3 раза больше, чем 1% прироста капитала. Результаты этого эмпирического исследования подсказывали предпринимателю, что совершенствования в области использования такого фактора как труд предпочтительнее, чем привлечение дополнительного капитала. В связи с этим в странах развитой рыночной экономики стали широко применять разработки, повышающие эффективность мотиваций трудовой деятельности. Появляются теории человеческих отношений, социального партнерства, целью которых становится обеспечение более высокой отдачи от использования человеческого фактора. [17]

Простым языком это означает, что американские профессоры экономики и математики открыли невероятно важный закон, который гласит, что обычный хорошо мотивированный вахтер намного дешевле и надежнее, чем автоматический КПП. Ну и т.д. почти для каждой профессии, от селянина и грузчика до доцента.

Однако, несмотря на это откровение, нисшедшие американцам, как и на красивые слова «акселератор», «мультипликатор», и «производственная функция», внятного объяснения феномена экономического роста мы так и не услышали.

"Человеческий капитал" как фактор экономического роста.

В последнюю четверть XX в. такое восприятие постоянно укреплялось. Конкуренция в условиях плотного рынка диктовала необходимость постоянного повышения качества продукции, обновления производства и ассортимента. При этом в работнике все больше ценилась его способность к нестандартным решениям, к поиску нового, адаптивность к постоянно меняющимся условиям производства. Только работник, отвечающий названным требованиям, способен внести вклад в обеспечение устойчивых позиций продукции на рынке, а тем самым и в рост доходов от ее реализации. В современных индустриальных странах квалификация работников становится ключевым фактором конкурентной борьбы.

Наиболее эффективными считаются вложения в рабочую силу (образование, социальные программы и т.д.), или, по западной терминологии, вложения в «человеческий капитал». Именно такие затраты и способны задействовать долгосрочные факторы экономического роста, основанного на НТП, так как квалифицированная рабочая сила обладает способностью к совершенствованию.

Экономисты обратились к исследованию проблемы «человеческого капитала» с начала 60-х гг. Вводится понятие инвестиций в «человеческий капитал», означающее совокупность прямых денежных затрат на образование и доход, недополученный за время, затраченное на обучение.

Экономисты доказали, что образование прибыльно для индивида, если реальная стоимость издержек на образование и прибыль составляют положительную величину. В той степени, в какой зарплата отражает реальные продукты труда, вложения в «человеческий капитал» являются действительными инвестициями.

По подсчетам, в США 2/3 всего накопленного капитала вложено в «человеческий капитал», а именно в учебные заведения, научные, исследовательские программы и центры, обучение специалистов и профессионалов.

Работа Г. Беккера «Человеческий капитал: теоретический и эмпирический анализ» в 1964 г. признана Шведской королевской академией наук наиболее значительным вкладом в современную экономическую науку. Беккер проводил различие между общим образованием и специальным обучением. По его мнению, общее образование повышает в целом мастерство индивида, т.е. его предельную производительность. Однако отдельный предприниматель оплачивает это общественное благо без гарантий получения должного результата в конкретной работе и не заинтересован в оплате общего образования граждан и работников. Но любой предприниматель имеет прямую заинтересованность в специальном обучении работников, поскольку в итоге это приводит к росту производительности в конкретном бизнесе.

Беккер применил теорию «человеческого капитала» к проблеме неравенства доходов. Если конкретный индивид производит инвестиции в свое обучение, в дальнейшем это приводит к эволюции его возможностей относительно получения больших доходов. Он исследовал количественную связь между способностями и образованием, различал «человеческий капитал» вообще и специфический «человеческий капитал» фирмы.

Интересно утверждение Беккера, что большая мобильность молодых работников связана не с традиционными психологическими факторами, а с тем, что старые работники располагают меньшим временем, чтобы получить прибыль от перемещения, в то время как у молодых этого времени остается гораздо больше.

На основании статистических данных Беккер подсчитал, что рентабельность вложений в человеческий капитал в части получения высшего образования составляет 10—15%.

Теория «человеческого капитала» подверглась в дальнейшем серьезной эмпирической проверке. Многие экономисты на основе большого объема статистической информации пытались верифицировать гипотезу Беккера о положительной функциональной зависимости между инвестициями в «человеческий капитал» и отдачей от этих произведенных инвестиций. Задача оказалась довольно сложной. Для американской экономики были выявлены эмпирические зависимости между сроком обучения человека за весь его жизненный цикл и среднедушевым доходом для каждого периода его возраста. В результате удалось выяснить, что среднедушевой доход не только прямо зависит от сроков обучения работника, но, что еще более важно, рост дохода опережает рост самих сроков обучения. При этом, чем больше времени расходуется человеком на приобретение дополнительных знаний, умений, навыков и репутации, тем более ярко выражена эта тенденция (см. рис.) [17]

Источник [17]

За базовый принят доход человека с неполным средним образованием (кривая «А»). Уже при росте сроков образования в ,15 раза среднедушевой доход увеличивается в годы пик (возраст 40—55 лет) в 1,5 раза (кривая «В»). Дальнейшее увеличение продолжительности образования в 1,7 раза приводит к повышению максимальной величины среднедушевого дохода более чем в 2,3 раза (кривая «С»). И, наконец, рост сроков обучения по сравнению с базовым уровнем в 2,14 раза и в 2,42 раза приводит к росту «пиковых» доходов соответственно в 3,5 раза (кривая «D») и в 4 раза (кривая «Е»). Следует также отметить, что для лиц, получивших более серьезное и качественное образование, вместе с ростом их «пиковых» доходов в трудоспособном возрасте растет и средняя величина аннуитетов (ежегодных платежей), которые они получают после выхода на пенсию. [17]

Помимо откровенно циничного взгляда на обучение (молодежь выбирает профессию только чтобы заработать большие деньги и отбить вложенный капитал, а не потому что о чем-то мечтает), данная модель только декларирует, но отнюдь не подтверждает взаимосвязь экономического роста и инвестиций в человеческий капитал. То, что люди смогли заработать некую сумму денег, отбить вложенные средства с рентабельностью 15%, вовсе не означает общественной пользы от этих специалистов. Это доказывает лишь то, что им удалось неплохо устроиться, и, оказывается, с образованием это сделать проще.

Но главное, что связь обучения с экономическим ростом прослеживается только в заголовке.

Модель экономического роста Харрода-Домара.

Исходя из кейнсианской модели макроэкономического равновесия, в краткосрочном периоде сбережения равны инвестициям, в долгосрочном же периоде они не совпадают. Экономисты — англичанин Р.Ф.Харрод и американец Е.Д.Домар — одновременно предложили модель для анализа экономического роста в долгосрочном периоде в рамках кейнсианских воззрений (в настоящее время она известна как модель Харрода—Домара):

G = S : C,

где G — темпы экономического роста, С — коэффициент капиталоемкости (отношение капитала к выпуску продукции), S — доля сбережений в национальном доходе.

Из данной модели можно вывести, что темпы роста находятся в прямой зависимости от S, так как, чем больше чистые сбережения, тем больше могут быть инвестиции; темпы роста находятся в обратной зависимости от С — коэффициента капиталоемкости: чем он выше, тем ниже темпы экономического роста.

S и С можно рассчитать из данных статистики, следовательно, используя модель Харрода—Домара, можно с известной долей вероятности прогнозировать будущие темпы экономического роста. Однако при этом она имеет слишком высокую степень агрегирования показателей, чтобы служить точным инструментом.

Это, скорее, полезный инструмент теоретического анализа для разработки экономической политики.

Исследователи подметили и другой недостаток данной модели. Согласно допущениям, темп роста, обеспечивающий полную загрузку мощностей, определяется одной группой факторов, а темп роста, обеспечивающий полную занятость — другими. Их совпадение — редкий случай, и модель его не предусматривает. Замещение факторов «труд» и «капитал» не предполагается. Экономика в модели Харрода—Домара балансирует на лезвии ножа. Задача создания устойчивых темпов роста лежит вне этой модели. [17]

Как видим и в данном случае попытка увязать экономический рост со сбережениями и инвестициями потерпела фиаско.

Неоклассическая модель экономического роста.

Свое дальнейшее развитие и совершенствование рассмотренная теория получила в неоклассической факторной модели экономического роста Роберта Солоу, которая уже предполагает замещение факторов производства, так как изменяются относительные цены на них. По Солоу, инвестиции и сбережения определяют не темпы экономического роста, а соотношение между факторами капитал—труд и объемом производства на душу населения. За основу своей модели Солоу взял простую производственную функцию, введя в нее уровень развития технологий (Т):

Y= f (K, L, T)

Далее он предположил, что Т в равной мере воздействует и на труд и на капитал. Функция в этом случае получила следующий вид:

Y = T f (K, L)

На основании своего подхода и данных о развитии американской экономики за 1909—1949 гг. Солоу определил, что более 80% роста показателя выпуска продукции на отработанный человеко-час объясняется научно-техническим прогрессом.

Таким образом, если в модели Харрода—Домара НТП выступает как фактор, внешний по отношению к экономическому росту (экзогенный), то в модели Солоу он рассматривается уже как внутренний (эндогенный) фактор, органически присущий современному экономическому развитию. Это соответствует тому, что именно НТП выступает главным фактором экономического роста в долгосрочном периоде.

Последователь Солоу — американский экономист Э. Денисон, — используя данные за 1929—1982 гг., сделал детальную разбивку НТП по отдельным компонентам и определил составляющие экономического роста. Э. Денисон указал на важность процесса накопления знаний, обеспечивающих почти 2/3 вклада технического прогресса в производство. Оставшаяся 1/3 этого вклада связана с более эффективным размещением ресурсов и, кроме того, с экономией факторов производства на единицу продукции. Такую экономию при увеличении масштабов производства обеспечивает также НТП.

Выводы, сделанные на основе эмпирических исследований, позволяют определить наиболее эффективный фактор производства. Понятия роста и прогресса связаны не только с необходимостью пополнения материально-вещественной основы производства, но все в большей мере с накоплением знаний, повышением квалификации работников, без чего невозможно внедрение НТП. [17]

Ещё одно изложение модели Солоу. Результат исследований которого заключается в том, что рост производительности труда на 80% кроется в научно-техническом прогрессе, и только 20% (или 1/3 по Денисону) связан с более эффективным использованием ресурсов, т.е. организационными факторами.

Однако, искомая таинственная взаимосвязь, как именно научно-технический прогресс, увеличивая производительность труда, формирует экономический рост, осталась совершенно не раскрытой.

А ведь научно-технические открытия только создают предпосылки экономического роста, возможности, точнее они увеличивают продуктивность труда, но насколько она будет востребована, ответственны иные факторы, причем гораздо более мощные, чем научный прогресс. Как уже показывалось выше, одна и та же экономика в мобилизационном режиме способна производить в 2, а не исключено и в 3 раза больше (за счет фиктивно занятых безработных, трудового энтузиазма и других резервов), чем так называемая «полная занятость».

И наоборот, увеличение продуктивности труда может полностью компенсироваться его физическим уменьшением, например появлением орд абсолютно бессмысленных менеджеров возле мониторов, строительством никому не нужных дорог или пирамид.

Модель Солоу была использована экономистами для ответа на вопрос: каким же должен быть оптимальный экономический рост? Американский экономист Эдмунд Фелпс ответил на этот вопрос в работе «Басня для тех, кто занимается экономическим ростом», в которой рассматривал экономические проблемы придуманного им королевства Соловии (по имени Солоу).

Фелпс сформулировал так называемое «золотое правило накопления капитала». Его суть состоит в том, что каждое поколение должно сберегать для будущих поколений такую долю дохода, которую оно получило от предыдущих. Иными словами, ставка процента должна быть равна темпу роста населения. В этом случае траектория экономического роста и будет оптимальной. Иногда «золотое правило» называют правилом «биологической ставки процента». [17]

Достаточно натянутое представление о пенсионном страховании и о сбережении. Заблуждение заключается в том, что по умолчанию предполагается, что иных источников финансирования стариков, кроме их собственных сбережений, не существует. И будто бы сберегая стабильную долю совокупного дохода, общество гарантирует таким старикам пенсионное обеспечение. Как и то, что экономике так уж критически необходимы эти сбережения для поддержания роста.

Увы, поколение пенсионеров бэби-бумеров и современная долговая пирамида, отрицающая важность сбережений, и подчеркивающая важность текущего потребления, убедительно развенчали это «золотое правило».

Модель технического прогресса Хикса.

Общепризнанной является модель технического прогресса английского экономиста, лауреата Нобелевской премии Джона Хикса. В своем анализе он рассматривает два фактора экономического роста — труд и капитал, и выделяет три типа научно-технического прогресса: нейтральный, трудосберегающий и капиталосберегающий. [17]

Источник [18]

Нейтральный НТП основан на таких технологиях, которые одновременно и в равной мере сберегают труд и капитал (см. рис, а). При трудосберегающем НТП обеспечивается большая производительность капитала, чем труда (см рис.б). В случае капиталосберегающего НТП в большей степени растет производительность труда, чем капитала (см.рис.в). [17]

Источник [19]

Данная модель, по крайней мере, в этом изложении, так же мало проливает света на источники экономического роста, так как классифицирует явления просто по факту, не задаваясь «детским» вопросом, а почему они происходят.

… Существует и другой, консервативный метод борьбы с инфляцией. Это – денежный «зажим», вслед за которым возникает временное угнетение производственной активности, новый спад. Но вместе с этим негативом здесь можно добиться ослабления роста цен. Рыночная экономика вынуждена приспосабливаться к торможению ценовой динамики. Изыскиваются возможности повышения производительности труда, сокращения издержек, использования более дешевых материалов. Теперь можно несколько ослабить обруч, стягивающий денежную массу, запустить машину избирательного кредитования. Этот метод лечения (политика дефляции) был применен во многих странах, находившихся в условиях гиперинфляции и экономической разрухи. Правда, некоторые западные эксперты называют политику дефляции пирровой победой, считают, что выигрыш от торможения инфляции не компенсирует потери, связанные с неизбежным, хотя, может быть, и временным, падением производства и безработицей. [20]

Как видите, данные авторы вообще рассматривают дефляцию как инструмент управления денежной массой и не более того.

«Денежное правило» Фридмена

Последователи Дж.Кейнса учат искусству регулирования прежде всего при помощи процентной ставки, поскольку именно она, изменяя цены на кредиты, может увеличить или уменьшить инвестиции и, стало быть, влиять на деловую активность. Но подобная практика ориентирована на кратковременный эффект.

Не исключая процентного регулирования, неоклассики считают своей «главной мишенью» непосредственное воздействие на денежную массу. Согласно гипотезе о «нейтральности» денег заданный рост денежной массы определяет, при прочих равных условиях, пропорциональный рост цен.

Вот как выглядят монетаристские рекомендации центральному банку:

1. Политика центрального банка должна быть ориентирована на долгосрочную перспективу. Поскольку дефицитное финансирование расшатывает финансовую систему, стратегическим направлением следует сделать сокращение государственного участия в распределении и потреблении национального дохода.

2. Согласно «денежному правилу» М. Фридмена, увеличение денежной массы надо проводить систематически, но постепенно и независимо от конъюнктурных колебаний. Путеводителем в процессе роста М должен стать рост ВНП.

3. Центральный банк обязан взять на себя заботу о поддержании стабильного роста денежной массы, не допускать ее сезонных и прочих колебаний.

4. Центральный банк (ФРС в США) надо лишить возможности регулирования нормы обязательных резервов коммерческих банков. Вместе с тем следует ввести 100%-ное покрытие кредитного ресурса депозитной наличностью или вкладами в Центробанк. Тем самым достигается, по мысли М. Фридмена, устойчивое обеспечение банкнот и чеков, а также сужение мультипликативных возможностей коммерческих банков в создании денег и перекрываются каналы дополнительной стихийной эмиссии денег. «Денежное правило» – своего рода обруч, стягивающий управление спросом на деньги и сдерживающий использование печатного станка для покрытия государственных расходов.

«Денежное правило» получает практическое применение в Великобритании, других европейских странах, в США переход к жесткому ограничению эмиссии составлялся лишь в конце 70-х гг. и был простимулирован внутренними трудностями и требованиями Международного валютного фонда.

Практика выдвинула две проблемы при введении «денежного правила». На какой показатель денежной массы следует ориентироваться? На М1 или М2? В условиях широкого распространения кредитных субститутов (векселей, сертификатов и т.д.) они превращены в «почти-деньги», обращаются наряду с наличными и чеками. В большинстве случаев за основу контроля был взят показатель М2.

Каким должен стать разрешаемый прирост денежной массы? Кроме ориентации на устойчивый прирост ВВП (например, 3% годовых в США), монетаристы предлагают учитывать долговременную легкую тенденцию к замедлению скорости обращения денег – этот фактор можно оценить для США в 1% дополнительного увеличения денежной массы в год. В итоге следует ориентироваться на 4%.

Поскольку наложение обруча являлось делом непривычным, да и непопулярным, в банковскую практику стали вводить «пределы отклонений», или ежеквартальные лимиты увеличения денежной массы. В Великобритании при правительстве М. Тэтчер вилка отклонений от принятого прироста годовой денежной массы первоначально составляла 9–13, затем 7–11%. [20]

Иными словами вся премудрость государственного посткейнсианского управления экономикой сводится к управлению денежными агрегатами и учетной ставкой. Что мы и можем видеть в течение 30 лет на примере политики ФРС А.Гринспена и Б.Бернарке.

Исходя из этой логики, очевидно, что дефляционная спираль возможна только в случае грубейших ошибок управления.

Модель IS-LM

Практика свидетельствует о неразрывной связи и взаимозависимости фискальной и монетарной политик. Несмотря на различия в инструментарии, демаркационной линии между ними не существует. Многое зависит от продвинутости системы вмешательства, доступности тех или иных путей, национальных традиций. Теоретические модели экономического регулирования обычно соединяют наиболее распространенные рычаги взаимодействия.

Нам предстоит выяснить механизм воздействия таких макроэкономических переменных, как инвестиции (I) и сбережения (S), спрос на деньги (L) и денежная масса (М), их динамику в условиях роста или понижения процентной ставки (r) и цен (Р), поведение товарного рынка и динамику ВВП. Решение не является лапидарным.

Предлагаемую гипотезу IS-LM называют моделью Хикса – Хекшера. Левая часть модели

представлена сочетанием I и S, стремящихся к равновесию, хотя ситуация I < S вполне возможна. Попробуем изобразить функцию IS графически, где по горизонтали располагается национальный доход, а по вертикали – процентная ставка. [18]

Источник [20]

Так как изложение далее чрезмерно затянуто, возьму на себя смелость пересказать в двух словах. Инвестиции и сбережения (IS) убывают на последнем графике, тогда как спрос на деньги и денежная масса растут (LM). Следовательно, эти кривые пересекаются и образуют «кейнсианский крест».

Из этой модели следуют достаточно разумные следствия: для обеспечения роста экономики и объема денежной массы нужно снижать кредитную ставку. Для охлаждения, наоборот, повышать. С другой стороны денежная масса должна расти вместе с темпами роста экономики и уровнем процентных ставок. И в каждый момент времени должно существовать оптимальное, равновесное состояние.

И все же возьму на себя смелость не согласиться с классиком и нобелевским лауреатом. Не очень понятно, как можно откладывать график инвестиций/сбережений в координатах процентных ставок и темпов роста (тоже проценты). В чем измеряются тогда эти инвестиции/сбережения, как, впрочем, и денежная масса? В процентах годовых или темпах прироста ВВП? Даже если в этом и есть математический смысл (ниже это показано), то какой в этом смысл чисто экономический?

Гораздо полезнее построить отдельно связь IS и LM с темпами роста, отдельно связь IS и LM с уровнем процентных ставок.

Причем из первой связи можно более-менее надежно постулировать разве что однонаправленность роста ВВП и денежной массы (LM), тогда как уверенность, что инвестиции и сбережения (IS) тоже обречены исключительно расти в быстро растущей экономике, кажутся недостаточно обоснованными.

Что касается второй связи, то инвестиции и сбережения (IS) не обязательно снижаются с ростом процентных ставок, наоборот, именно рост ставок может свидетельствовать о буме денежного рынка и росте склонности сберегать и инвестировать.

Так же и денежная масса (LM) не обязательно растет вместе с ростом процентных ставок, но зачастую может и падать. Ведь причиной роста ставок бывает не только экономический бум и кредитная эмиссия, но и наоборот, кризис ликвидности, стагфляция, целенаправленная стерилизация денежной массы.

Короче говоря, вместо «кейнсианского креста» можно вполне обоснованно нарисовать любую фигуру, хорошо, что, у Хикса-Хекшера оказалось ещё достаточно скромное воображение.

Так что, к превеликому сожалению, первая в нашем изучении монетарная модель, которая по идее должна отразить вклад благотворной эмиссии в рост ВВП оказалась не совсем научной. А жаль.

(Впрочем, там вначале источник честно предупреждал о нелапидарности модели, может и значит, что она ненаучна?)

Модель IS-LM – модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию совокупного спроса. Модель позволяет найти такое сочетание рыночной ставки процента R и дохода Y, при которых одновременно достигается равновесие на товарном и денежном рынках. [21]

Кривая IS – кривая равновесия на товарном рынке. Она представляет собой геометрическое место точек, характеризующих все комбинации Y и R, которые одновременно удовлетворяют тождеству дохода, функциям потребления, инвестиций и чистого экспорта. Во всех точках кривой IS соблюдается равенство инвестиций и сбережений. Термин IS отражает это равенство. (Investment = Saving)

Кривая LM – кривая равновесия на денежном рынке. Она фиксирует все комбинации Y и R, которые удовлетворяют функции спроса на деньги, при заданной Центральным Банком величине денежного предложения Ms. Во всех точках кривой LM спрос на деньги равен их предложению. Термин LM отражает это равенство (Liquidity Preference = Money Supply). [21]

Т.е. в модели предполагается, что равенство сбережений S и инвестиций I, а так же денежного спроса L и предложения M, означают некое оптимальное и целевое равновесие.

Первое равенство (S=I) следует понимать в рамках модели классического «кейнсианского креста», где нулевая разница между инвестициями и сбережениями рассматривается как признак соответствия размеров запасов планам инвесторов. Что хоть и небесспорно, но можно принять за критерий равновесия.

Равенство спроса и предложения на денежном рынке (L=M) и есть формальное условие его равновесия, точка пересечения кривых спроса и предложения. Казалось бы, критерий бесспорен.

Однако, представление Центробанка в роли агента рынка некорректно, так как он не торговец, максимализирующий прибыль, а регулятор. А следовательно, и само равновесие находится под вопросом: как же оно может возникнуть в отсутствие рынка? Или исчезнуть?

Ведь возможности регулятора по подгонке денежного предложения под спрос безграничны, в отличие от товаропроизводителя, который должен физически избавляться от лишних товаров, так же как и товаропроизводитель не может их вдруг создать из ничего в случае ажиотажа. Не говоря уже о потенциале самих денег, учитывая их скорость обращения, банковский мультипликатор и денежные суррогаты. А так же то, что спрос на деньги определяется не инвестициями/сбережениями, а объемом выпуска продукции. Т.е. денежный рынок абсолютно вторичен и детерминирован по отношению к рынку товарному, поэтому равновесие на нем просто не может быть независимым критерием какой-либо оптимальности.

Точнее, это как сообщающиеся сосуды, один из которых герметичен, а другой имеет функции расширительного бака, место, где деньги сами выступают в функции товара. Но это одна система и одно равновесие. Её объем определяется не размером расширительного бака, но объемом пустоты в системе, т.е. количеством монетизированных товаров и услуг.

Поэтому данный критерий равновесия (L=M) просто бессмыслен, он ровно ничего не дает, кроме красивой симметрии.

Источник [21]

Графический вывод кривой IS таков.

Увеличение дохода Y означает некоторый прирост сбережений S1 -> S2, что в свою очередь вызывает падение ставки процента R1 ->R2, и рост инвестиций I1 -> I2.

Учитывая, что инвестиции равны сбережениям (Кейнсианское условие равновесия на товарном рынке), а так же предположив, что угол наклона на графике сбережений a, на графике инвестиций –в (отрицательный), то получаем, что наклон на графике RY равен –ав, т.е. тоже отрицательный.

Отсюда очевидна «нелапидарность» модели. Вот её допущения:

1. Инвестиции могут отличаться от сбережений только на незапланированное изменение запасов.

2. Равенство инвестиций и сбережений считается целевым критерием равновесия на товарном рынке.

3. Предполагается, что равновесие на денежном рынке отлично от товарного, что оно достигается исключительно за счет равновесной процентной ставки, влияние скорости обращения денег, денежной эмиссии и изменения цен и количества товаров не признаются.

4. Вся модель строится на флуктуации роста дохода или выпуска, которая подразумевает автоматический рост сбережений, инвестиций и снижение процентных ставок, хотя это совершенно не очевидно. Как минимум равновероятны другие варианты событий: ставки могут не измениться (если изменение денежной массы будет точно адекватным изменению выпуска) или даже вырастут (если такая флуктуация вызовет бум, т.е. спрос на деньги). В этих случаях модель неработоспособна.

5.. И, главное, модель даже не пытается задаться вопросом, а какое сочетание параметров оптимально для оптимизации роста и благополучия, а не для достижения «равновесия», которое может оказаться математически безупречным, но совершенно неоптимальным по более существенным причинам.

Но чтобы закончить с этой моделью, рассмотрим также вывод кривой LM.

Источник [21]

Рис.А показывает денежный рынок: рост дохода от Y1 до Y2 увеличивает спрос на деньги и, следовательно, повышает ставку процента от R1 до R2. Рис.В показывает кривую LM: чем выше уровень дохода, тем выше ставка процента. [21]

Цитирую специально, так как это и весь вывод. Рост выпуска/дохода создает спрос на деньги, что приводит к росту процентных ставок и констатации существования прямой зависимости между ними.

То есть все что можно «выжать» из этой модели, так это стандартную монетарную идею о благотворности одновременного роста производства и денежной массы, причем это не следствие модели, а единственная её полностью здравая предпосылка.

Модели Домара-Харрода.

Согласно теории Е.Домара, существует равновесный темп прироста реального дохода в экономике, при котором полностью используются имеющиеся производственные мощности. Он прямо пропорционален норме сбережений и предельной производительности капитала, или приростной капиталоотдаче (ΔY/ΔK). Инвестиции и доход растут с постоянным во времени темпом. [21]

Р.Ф.Харрод построил специальную модель экономического роста (1939 г.), включив в неё эндогенную функцию инвестиций (в отличие от экзогенно заданных инвестиций у Домара) на основе принципа акселератора и ожиданий предпринимателей.

Согласно принципу акселератора, любой рост (сокращение) дохода вызывает рост (сокращение) капиталовложений, пропорциональный изменению дохода: [21]

Отсюда после ряда допущений, равновесный темп прироста составит:

Харрод назвал выражение s/(v-s) «гарантированным» темпом роста: поддерживая его предприниматели будут полностью удовлетворены своими решениями, поскольку спрос будет равен предложению и их ожидания будут сбываться. Такой темп роста обеспечивает полное использование производственных мощностей (капитала), но полная занятость достигается не всегда. [21]

Таким образом, из предположения, что рост или сокращение через инвестиции порождают сами себя, а так же ряда дополнительных допущений (исходное равновесное состояние, неизменность коэффициентов капиталовооруженности), получаем, что инвестиции таки действительно порождают равномерный и даже «акселерированный» экономический рост. Который целиком определяется предельной склонностью к сбережению и акселератором инвестиций.

Анализ соотношений между гарантированными и фактическими темпами роста позволил сделать следующий вывод: если фактически запланированный предпринимателями темп роста предложения отличается от гарантированного темпа роста (превышает или не достигает его), то система постоянно отдаляется от состояния равновесия.

Помимо гарантированного темпа роста, Харрод вводит понятие «естественного» темпа роста. Это максимальный темп, допустимый ростом активного населения и техническим прогрессом.

При таком темпе достигается полная занятость факторов – труда и капитала.

Если гарантированный темп роста, удовлетворяющий предпринимателей, выше естественного, то вследствие недостатка трудовых ресурсов фактический темп окажется ниже гарантированного: производители будут разочаровываться в своих ожиданиях, снизят объем выпуска и инвестиции, в результате чего система будет находиться в состоянии депрессии.

Если гарантированный темп роста меньше естественного, то фактический темп может превысить гарантированный, поскольку существующий избыток трудовых ресурсов дает возможность увеличить инвестиции. Экономическая система будет переживать бум. Фактический темп роста может быть итак же равен гарантированному, и тогда экономика будет развиваться в условиях динамического равновесия, вполне удовлетворяющих предпринимателей, но при наличии вынужденной безработицы. [21]

Таким образом, гарантированный темп роста правильнее назвать теоретическим, заложенным по умолчанию в инвестициях и их процентном доходе, который и формирует акселератор. Тогда как фактическое исполнение макроэкономического инвестиционного бюджета может иметь разные варианты.

Идеальное развитие экономической системы достигается при равенстве гарантированного, естественного и фактического темпов роста в условиях полной занятости ресурсов.

Но поскольку всякое отступление инвестиций от условий гарантированного темпа роста, как известно, выводит систему из равновесия и сопровождается все более увеличивающимся расхождением между спросом и предложением, динамическое равновесие в модели Харрода также оказывается неустойчивым.

Часто обе модели объединяют в одну модель Харрода-Домара. Обе модели приводят к выводу, что при данных технических условиях производства темп экономического роста определяется величиной предельной склонности к сбережению, а динамическое равновесие может существовать в условиях неполной занятости.

Ограниченность данных моделей задана уже предпосылками их анализа. Например, используемая в них производственная функция Леонтьева характеризуется отсутствием взаимозаменяемости факторов производства – труда и капитала, что в современных условиях не соответствует действительности. [21]

К недостаткам следует добавить то, что модель рассматривает экономический рост механистично, как К.Маркс, который видел в расширенном воспроизводстве только прибавочную стоимость. Акселератор Харрода представляет собой примерно то же самое, только более элегантно и наукообразно.

К сожалению ответа, как же именно обеспечить и полную занятость, и соответствие гарантированного и естественного темпов роста, модель не дает. Как, впрочем, даже само постулирование существования «естественного роста» является скорее благим пожеланием, нежели реалистичной научной гипотезой.

В качестве резюме по изученному материалу, приведу следующую цитату:

1) физический капитал (или просто капитал) – запас оборудования, зданий и сооружений, которые используются для производства товаров и услуг. Заметим, что физический капитал сам является результатом процесса производства. Чем более совершенным и современным он будет, тем больше товаров (в том числе инвестиционных, т. е. нового оборудования) и услуг можно произвести с его помощью;

2) человеческий капитал – знания и трудовые навыки, которые получают рабочие в процессе обучения (в школе, колледже, университете, на курсах профессиональной подготовки и повышения квалификации) и в процессе трудовой деятельности. Человеческий капитал, как и физический капитал, также является результатом производственных процессов и повышает возможности общества производить новые товары и услуги;

3) природные ресурсы – факторы, обеспечиваемые природой, такие как земля, реки и полезные ископаемые. Природные ресурсы делятся на воспроизводимые и невоспроизводимые. Примером воспроизводимых ресурсов могут служить лесные ресурсы (взамен вырубленных деревьев можно посадить новые), невоспроизводимых ресурсов – нефть, уголь, железная руда и др., на образование которых в природных условиях уходят тысячи и даже миллионы лет.

Хотя запасы природных ресурсов – очень важный фактор экономического процветания, их наличие отнюдь не является главным условием высоких темпов роста и высокой эффективности экономики. Действительно, быстрые темпы развития экономики США поначалу были связаны с обилием свободных земель, пригодных для сельскохозяйственного использования, а Кувейт и Саудовская Аравия стали богатейшими государствами мира благодаря огромным разведанным запасам нефти. Однако, например, Япония превратилась в одну из ведущих стран мира, обладая весьма незначительными сырьевыми запасами. Быстрые темпы экономического роста в странах Юго-Восточной Азии (так называемых «азиатских драконах» – Гонконге, Тайване, Южной Корее и Сингапуре) также обусловлены вовсе не обилием природных ресурсов. [22]

При этом никакой надежной качественной или количественной связи между этими факторами и экономическим ростом так и не установлено.

Традиционно это объясняется экономическими циклами, хотя классическая экономическая теория отвергает и их. Несмотря на это, следующая цитата может дать вполне репрезентативное представление, почему ни в краткосрочном, ни в долгосрочном плане никаких надежных взаимосвязей между экономическим ростом и его очевидными факторами установить не удается.

В действительности экономика развивается не по тренду, характеризующему экономический рост, а через постоянные отклонения от тренда, спады и подъемы. Экономика развивается циклически. Экономический (или деловой) цикл представляет собой периодические спады и подъемы в экономике, колебания деловой активности. Эти колебания нерегулярны и непредсказуемы, поэтому термин «цикл» достаточно условен.

В экономической теории причинами экономических циклов объявлялись самые различные явления: пятна на солнце и уровень солнечной активности; войны, революции и военные перевороты; президентские выборы; недостаточный уровень потребления; высокие темпы роста населения; оптимизм и пессимизм инвесторов; изменение предложения денег; технические и технологические нововведения; ценовые шоки и др. В действительности все эти причины могут быть сведены к одной. Основной причиной экономических циклов выступает несоответствие между совокупным спросом и совокупным предложением, между совокупными расходами и совокупным объемом производства. Поэтому циклический характер развития экономики может быть объяснен либо изменением совокупного спроса при неизменной величине совокупного предложения (рост совокупных расходов ведет к подъему, их сокращение обусловливает рецессию), либо изменением совокупного предложения при неизменной величине совокупного спроса (сокращение совокупного предложения означает спад в экономике, его рост – подъем).

Таким образом, пока экономисты не научились как следует балансировать спрос и предложение, хоть в краткосрочном, хоть в долгосрочном, «Кондратьевском» периоде, всерьез говорить о количественной и качественной модели экономического роста не представляется возможным.

В следующей главе мы выясним, в чем заключается недостаток моделей при попытках объяснения феномена экономического роста. Чтобы подвести итог этой главе отметим следующее:

1. Общепринятым мнением в экономической науке является признание негативности и абсолютной общественной вредности такого экономического явления, как дефляция

2. Единственным способом достижения устойчивого экономического роста признается грамотная монетарная политика, которая эту дефляцию исключает, а значит, является лучшим средством нейтрализации разрушительных последствий экономических циклов.

3. В качестве положительных факторов экономического роста признаются человеческий и физический капитал, а так же доступность природных ресурсов. Однако, приемлемой, не то что количественной, но даже качественной модели, описывающей такое влияние, не существует.

Продолжение